Lo studio Sme Pulse 2019 di Oxford Economics e American Express rivela che nel 77% dei casi le PMI intendono finanziare i piani di crescita, produttività e innovazione con una migliore gestione del capitale circolante. Un trend che favorisce la cessione dei crediti e le piattaforme di invoice financing.

Un’analisi di Fabio Bolognini, Chief Risk Officer di Workinvoice

Le piccole e medie imprese hanno modificato il loro approccio al finanziamento della crescita. Emerge una chiara preferenza per l’ottimizzazione del capitale circolante rispetto al tradizionale ricorso al credito bancario. Tale evoluzione, oggi consolidata, era già stata fotografata con chiarezza da una storica ricerca di Oxford Economics e American Express (Sme Pulse 2019), secondo cui il 77% degli imprenditori intendeva finanziare i propri piani di sviluppo attraverso una migliore gestione delle risorse interne.

La Pressione sui Margini e la Risposta delle Imprese

Un contesto economico caratterizzato da alta competitività spinge le aziende a cercare nuove vie per l’efficienza. La strategia adottata da molte imprese si concentra su due fronti: l’ottimizzazione dei costi attraverso l’adozione di nuove tecnologie e un’accelerazione dei processi di innovazione. Per sostenere tali sforzi, la liquidità assume un ruolo centrale. La necessità di finanziare la crescita e al contempo proteggere la redditività ha indotto gli imprenditori a riconsiderare le proprie fonti di finanziamento, spostando il focus dal debito esterno alla valorizzazione degli asset interni.

Il Capitale Circolante come Motore di Sviluppo

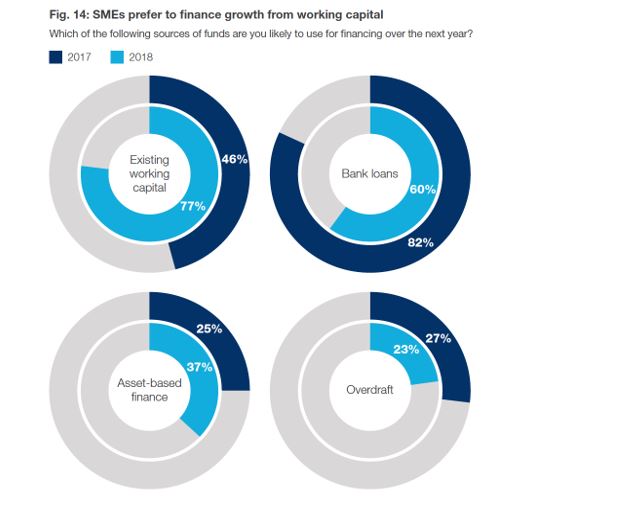

La ricerca Sme Pulse 2019 aveva messo in luce una marcata differenza nelle preferenze degli imprenditori rispetto all’anno precedente. L’intenzione di utilizzare il capitale circolante per sostenere la crescita era balzata dal 46% al 77%, mentre il ricorso al finanziamento bancario era crollato dall’82% al 60%. Tale scelta si traduce in due azioni concrete:

- Un recupero di flussi di cassa attraverso una più attenta gestione del cash flow, degli incassi, dei pagamenti e della rotazione del magazzino.

- La rapida monetizzazione dei crediti commerciali, ottenuta con la cessione delle fatture a operatori specializzati.

L’orientamento del sistema bancario, che ha privilegiato il credito a medio-lungo termine a scapito del sostegno al circolante, ha accelerato il fenomeno, portando i crediti commerciali in primo piano come fonte di liquidità flessibile e immediata.

Perché l’Invoice Trading Supera il Credito Bancario per le PMI

Il successo di piattaforme come Workinvoice si spiega con la loro capacità di rispondere a esigenze specifiche che il credito tradizionale fatica a soddisfare. L’invoice trading è uno strumento di innovazione fintech che si allinea perfettamente con le nuove priorità delle PMI.

A differenza di un prestito, la cessione di una fattura non aumenta l’indebitamento e non appesantisce il bilancio aziendale. La liquidità per le PMI si ottiene valorizzando un asset esistente, con un impatto positivo sul rating e sulla salute finanziaria complessiva. Di fronte a una stretta creditizia, soluzioni come l’invoice trading e il factoring digitale acquisiscono un valore strategico.

Tale orientamento trovava già allora conferma nei numeri del mercato italiano: a fronte di un calo del credito bancario tradizionale del 13% in un anno, il factoring registrava un aumento dei volumi dell’8,5% e le piattaforme di invoice trading una crescita di oltre il 100%. Cifre che evidenziano come i finanziamenti alternativi crescano a ritmi sostenuti, proprio perché le imprese ne riconoscono i molteplici vantaggi. Il meccanismo è semplice e dà all’imprenditore il pieno controllo sulla propria finanza, una leva decisiva per affrontare con fiducia le sfide del mercato.