Ecco come le PMI possono servirsi delle piattaforme online per migliorare i flussi di incasso dai clienti, grazie a un partner che le accompagnerà nel proprio processo di crescita e sviluppo

Sulla piattaforma di Workinvoice sono state acquistate complessivamente 5.000 fatture per un importo medio unitario di 40.000 euro, supportando un’ampia platea di imprese di ogni dimensione.

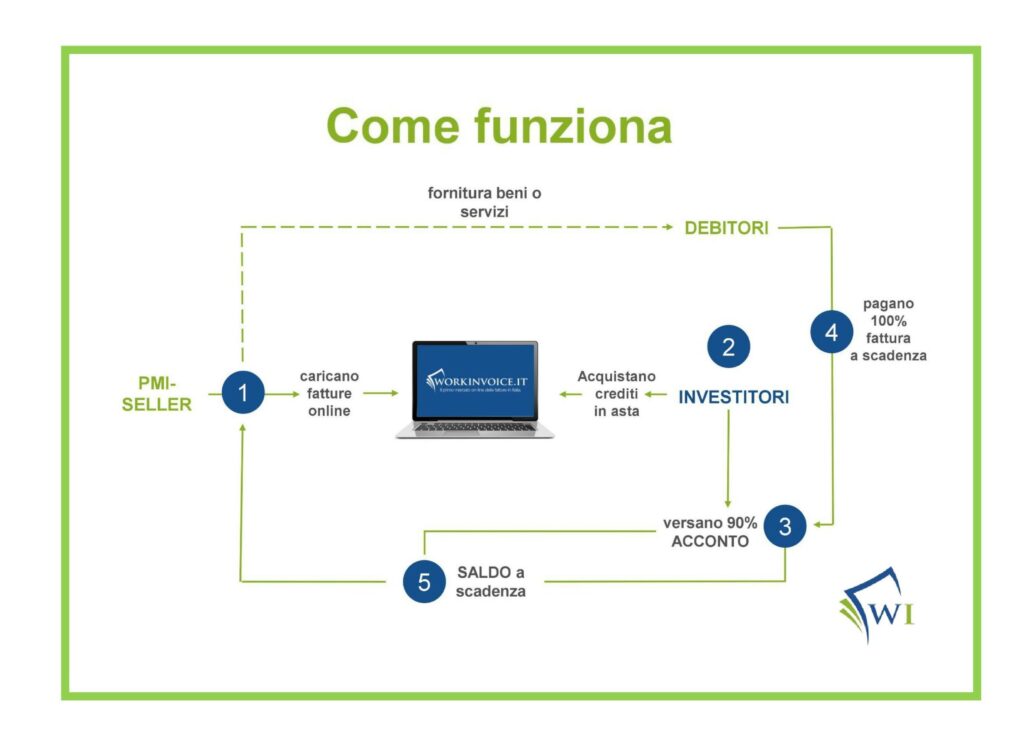

Di seguito verrà spiegato come funziona il nostro servizio di Anticipo Fatture e come utilizzare la piattaforma di Invoice Trading.

Grazie a Workinvoice le PMI possono servirsi della piattaforma online per migliorare i flussi di incasso dai clienti, grazie a un partner che le accompagnerà nel proprio processo di crescita e sviluppo.

Cosa sono le Piattaforme di Invoice Trading

Le piattaforme di Invoice Trading nascono per offrire alle imprese una soluzione innovativa in grado di migliorare la gestione del capitale circolante senza le restrizioni degli strumenti usati tradizionalmente. Agili, digitali e trasparenti, le piattaforme sono il luogo d’incontro tra le esigenze di coloro che intendono vendere le proprie fatture per ottenere liquidità, e quelle di coloro che intendono investire nell’economia reale come alternativa alle solite asset class. In particolare anticipare le fatture conviene alle PMI.

Non solo: dal nostro punto di vista, l’Invoice Trading va oltre il servizio offerto e rappresenta un nuovo supporto alla crescita della propria impresa, un mezzo con il quale migliorare la gestione e i processi interni, per guardare al futuro con maggiori certezze e con obiettivi sempre più sfidanti.

Come Funziona il Servizio di Anticipo Fatture

Il Servizio di Anticipo Fattura di Workinvoice avviene online e in maniera autonoma in 4 semplici step:

- Registrazione sul sito di Workinvoice che richiede solo cinque minuti.

- lnserimento dei dati, ovvero caricare online i dati dei debitori che si vorrebbe cedere e quelli delle relative fatture, oltre che le informazioni relative al rapporto commerciale e tutta la documentazione a supporto.

- Upload dei documenti dell’impresa (visura, bilanci, Centrale Rischi…).

- Firma del contratto, in questo modo il cedente riceverà il Pin dispositivo per caricare le fatture.

È importante sottolineare che la piattaforma fa da tramite: ovvero non fornisce direttamente la liquidità, ma favorisce l’incontro tra domanda e offerta, garantendo trasparenza, sicurezza, rapidità e servizi accessori. Workinvoice interviene nell’analisi e nella validazione delle fatture cedibili, sulla base di parametri quantitativi e qualitativi, elaborati da algoritmi e da analisti in grado di selezionarne un campione di elevata qualità.

Per scoprire di più puoi visitare la nostra pagina dedicata alle FAQ.

Quali Fatture sono Cedibili?

Per poter cedere le fatture a Workinvoice ci sono alcuni parametri minimi da rispettare:

- un importo unitario di 10mila euro;

- una scadenza massima di 150 giorni

Le fatture vendibili rappresentano crediti esigibili, cedibili e non scaduti e si riferiscono a beni già consegnati o a servizi già erogati.

Ma una volta che le fatture “superano l’esame”, quali sono le condizioni principali per la loro cessione? Ebbene, alcune condizioni le stabilisce la stessa azienda cedente, ovvero:

- valore massimo dello sconto offerto all’investitore, che rappresenta il rendimento atteso dall’acquisto dei crediti;

- la notifica della cessione al debitore, effettuata da Workinvoice per conto dell’impresa, poiché la cessione è sempre pro-soluto e deve essere comunicata al cliente-debitore.

Come ottenere il Miglior Prezzo Negoziabile

Gli investitori – che nel nostro caso sono qualificati e professionali – acquistano ogni giorno i crediti offerti sulla piattaforma e nel tempo valutano positivamente i debitori ceduti con pagamenti puntuali, consentendo all’impresa che cede di abbassare gradualmente i costi.

Quali Aziende possono accedere all’Invoice Trading

Non tutte le aziende possono accedere a questo strumento: bisogna avere la forma giuridica di società di capitali, una storia di almeno due anni pieni di attività, un fatturato superiore a un milione di euro, una situazione di continuità aziendale senza protesti, ipoteche legali e procedure concorsuali in corso.

I crediti cedibili devono essere invece verso società di capitali, ad esclusione della PA, con fatturato superiore ai 5 milioni di euro. Tutte le aziende devono aver depositato gli ultimi due bilanci e sono esclusi, sia lato cedente sia lato ceduto, i settori di shipping, gambling, rifiuti, edilizia, bonifiche.

Il Ruolo dell’Investitore che Anticipa il Credito

L’investitore, dopo aver acquistato online il credito a condizioni concordate, anticipa al cedente sempre il 90% dell’importo della fattura in sole 48 ore. La commissione di Workinvoice viene trattenuta automaticamente dall’acconto, anche nel caso di utilizzo del nostro servizio di Smart Reverse. Il saldo verrà corrisposto alla data di pagamento dell’intera fattura da parte del debitore, e si colloca in una quota variabile tra il 7% e il 9%.

La percentuale rimanente, vale a dire tra l’1% e il 3% del valore della fattura, rappresenta l’interesse che guadagna e si ricalcola automaticamente allo stesso tasso in caso di pagamento ritardato.

A Quanto Ammonta la Commissione sul Credito Anticipato?

La commissione per aver anticipato il credito commerciale varia a seconda della scadenza della fattura:

- 0,25% per i crediti fino a 30 giorni;

- 0,40% per crediti tra 31 e 60 giorni;

- 0,60% per durata tra 61 e 90 giorni;

- 0,90% fino ai 120 giorni;

- 1,2%per le fatture con scadenza a 150 giorni.

Inoltre va considerato che è prevista una “fee di iscrizione” di 30 euro al mese. La trasparenza sui costi del servizio rappresenta una delle grandi differenze rispetto al sistema bancario, il quale spesso addebita costi poco chiari (e dunque spesso invisibili) e commissioni molto variabili che oscillano tra il 3,8% e il 13%.

Quello dei costi è probabilmente il principale tallone d’Achille dei sistemi tradizionali di finanziamento del circolante ed è uno dei bug che l’Invoice Trading risolve facendo della trasparenza il suo mantra. Potremmo anzi dire che l’invoice trading, come dimostra anche il processo agile e completamente digitale di cessione delle fatture che abbiamo fin qui descritto, nasce proprio per ovviare a questi limiti.

E per offrire alle aziende un servizio più efficiente: prova ne sono anche i suoi altri capisaldi, ovvero la rapidità e la flessibilità. Un mondo ancora nuovo e in parte sconosciuto per le PMI, ma capace di offrire vantaggi importanti e visibili direttamente e immediatamente a bilancio.

Vuoi scoprire di più sul nostro servizio di Invoice Trading? Contattaci per ottenere la consulenza di un nostro esperto!