Settore Moda, uno dei più colpiti dalla Pandemia

Il settore del lusso, e in particolare quello della moda e dell’abbigliamento è stato tra i più duramente colpiti dagli effetti del Covid-19. Il calo repentino delle vendite, la chiusura improvvisa di fabbriche e negozi, il blocco delle frontiere e la diminuzione del turismo hanno portato ad un cambiamento strutturale nella domanda e nel comportamento dei consumatori di un mercato che, prima della pandemia, non aveva vincoli né confini geografici.

Problemi che Workinvoice aveva già tratteggiato alla fine di maggio, poco prima dello stop al primo lockdown, e che oggi vengono confermati da un recente studio dal titolo “The State of Fashion 2021” realizzato da McKinsey.

Effetti del Covid sul Settore Moda

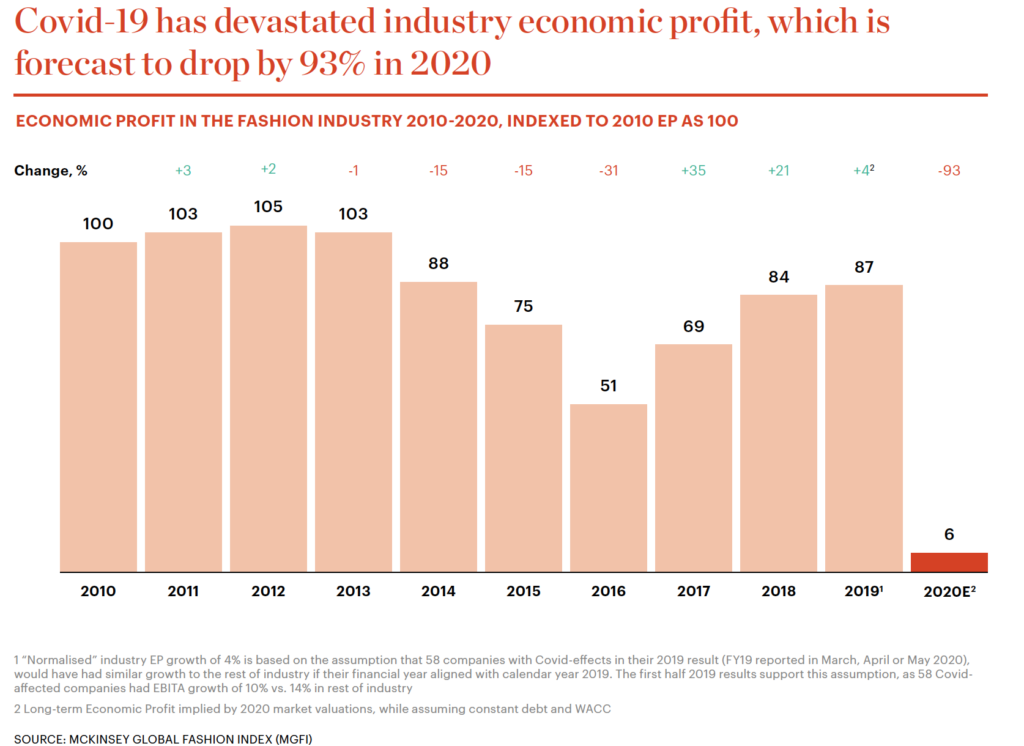

Il primo e più devastante effetto della pandemia sul mondo della moda è stato il crollo della domanda. A settembre 2020, negli USA i fatturati erano ancora stimati in calo del 27-35%, e i margini del settore su base mondiale erano già destinati ad essere azzerati.

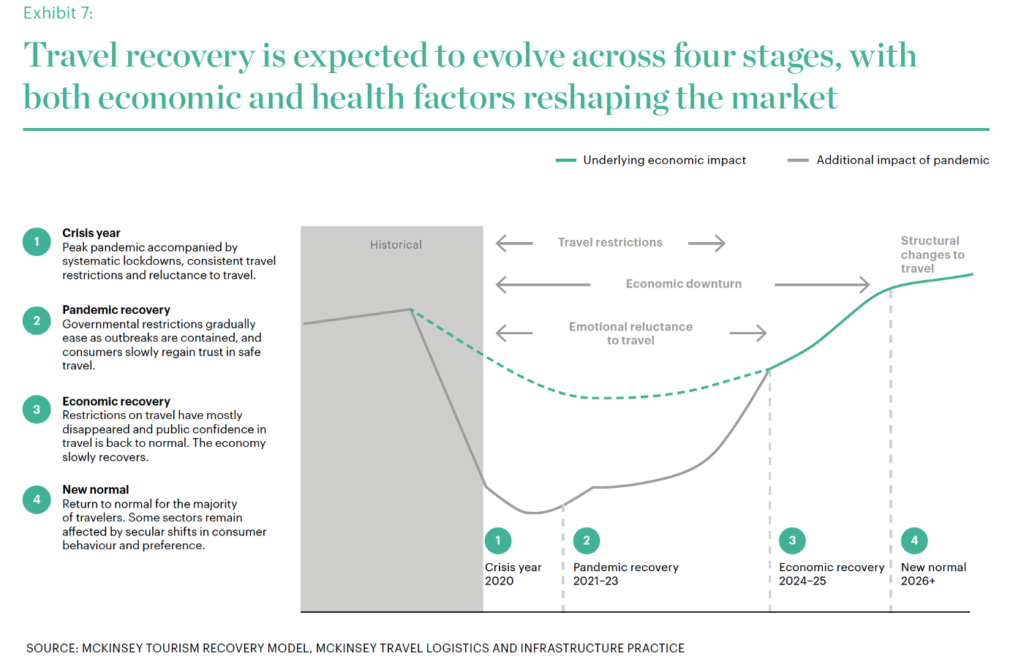

Una delle cause principali è da ricercarsi nel blocco dei viaggi turistici: nel 1° semestre del 2020 il calo degli arrivi nei Paesi del sud Europa è stato del 73%, leggermente meno del -83% registrato in Far East, uno dei mercati più fiorenti per la moda europea.

Quanto alle previsioni per il 2021, lo scenario più roseo per il mercato europeo (già messo in discussione dalle misure più o meno restrittive attuate nei mesi invernali) è di un calo del 23-28% rispetto ai fatturati del 2019, con prospettive di ripresa a V meno solide.

Ma gli effetti più significativi sulla domanda non sono quelli legati al volume, bensì ai cambiamenti nella sua composizione. Nella moda maschile e femminile le categorie di abbigliamento formale hanno subito un rapido declino (a causa della scomparsa di eventi e cene), in favore di quelle più sportive come athleisure e activewear.

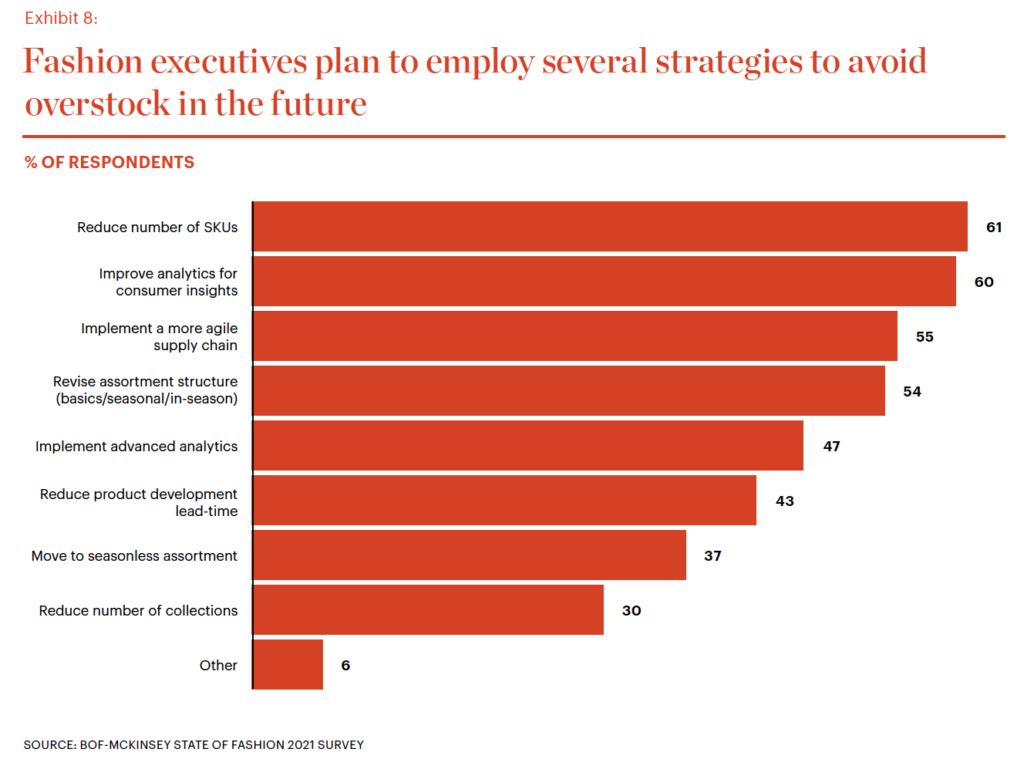

Nello stesso periodo, a causa del lockdown, i consumatori hanno avuto molto tempo per riflettere sull’eccesso di capi presenti nel guardaroba con un conseguente rigetto verso lo spreco nei modelli di acquisto passati, che arriva a spingere la rinascita di un mercato dell’usato di lusso.

Questa percezione sta accelerando tra i brand della moda un trend di riduzione degli articoli e conseguentemente dei magazzini, sempre più destinati al mercato fiorente dei saldi sulle piattaforme. Tutto questo crea incertezza, insieme alla probabile scomparsa delle collezioni stagionali che si sta diffondendo rapidamente tra gli operatori.

Aumento degli eCommerce causa Covid

Come è noto, gli stilisti hanno sempre considerato l’esperienza di acquisto in negozi prestigiosi come il punto decisivo del processo di vendita. Il Covid li ha costretti a ricredersi: in soli otto mesi la quota di vendite sul canale e-commerce è passata dal 16% al 29%.

Zalando ha visto un aumento del 40% anno su anno in aprile, mentre il sito di moda Farfetch un salto del 74% nel 2° trimestre e del 45% per i top 100 brand europei. E così, per ingaggiare il cliente “a distanza” lo sforzo dei brand guarda oggi alla creazione di eventi digitali – come i Livestream, che stanno avendo enorme successo in Cina e si attende raddoppino le vendite a 138 miliardi di dollari – all’utilizzo dei canali social per la promozione e alla ricerca di nuove competenze per integrare l’esperienza del cliente sui vari canali, fisici e digitali.

Contemporaneamente quasi tutti i grandi retailer internazionali hanno annunciato chiusure di negozi. Per Zara taglio di 1.200 negozi nei prossimi 2 anni, 250 in meno per H&M. Solo UNIQLO sembra avere piani significative di aperture ma nel mercato cinese.

Nel panel McKinsey il 37% degli intervistati prevede tagli del 10% nei punti vendita. E così le catene distributive della moda stanno rivedendo gli economics dei punti vendita, con alcuni flagship stores che vengono trasformati sia per consentire servizi multicanale (buy-online-pickup-in-store), mentre altri si trasformano addirittura in magazzini e punti logistici pur di migliorare l’efficienza ed economicità della rete fisica.

Ripensare le relazioni nella Filiera del Settore Moda

Le tensioni esplose al primo lockdown, a causa del blocco delle forniture, ma anche della liquidità e dei pagamenti, hanno accelerato una profonda revisione delle relazioni nella filiera dei fornitori.

Esaurita la prima reazione violenta che ha portato a cancellazioni di ordini e ritardi di pagamento, i principali marchi hanno dovuto prendere atto che in futuro la filiera dovrà essere più unita e resiliente, con un rafforzamento delle partnership. Meno pressione sui prezzi, più collaborazione e divisione del valore, con contratti a lungo termine e supporti finanziari.

Nella ricerca McKinsey risulta però che il 75% dei direttori acquisti ha cancellato ordini in aprile, il 41% ha rinegoziato i contratti e il 20% non ha pagato gli interi ordinativi. Un bagno di sangue per molti fornitori, tuttavia il trascorrere dei mesi ha convinto molti brand a ripensare le relazioni nella filiera.

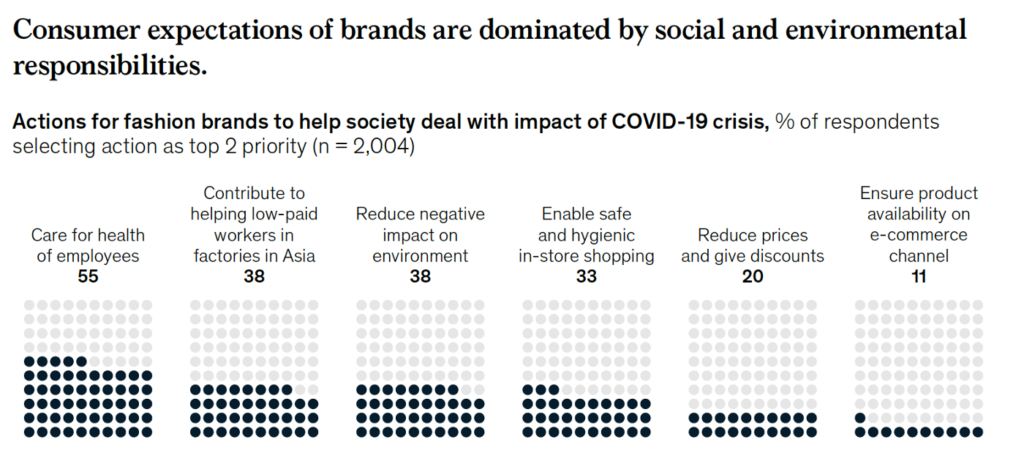

Interessante notare anche come la crescente spinta degli stessi consumatori verso una maggiore giustizia e sostenibilità sociale abbia ricadute anche nel penalizzare quei brand che hanno inflitto danni sociali ai fornitori, come avvenuto in India e Bangladesh.

Covid e Polarizzazione nel Settore Moda: sfide per le PMI

L’effetto Covid ha inoltre creato uno spartiacque tra imprese forti e imprese deboli, spalancando le porte di numerose acquisizioni. La polarizzazione nelle performance delle società, forti e deboli, la differente dotazione di liquidità, la crisi di molti brand e distributori che si è aggravata spingendole verso le procedure fallimentari e di ristrutturazione sono alla base di una nuova stagione di M&A.

Secondo McKinsey circa il 50% delle società del settore mostreranno segni di tensione finanziaria. E le aziende con cash avranno davanti una serie di opportunità per aumentare le dimensioni a prezzi di convenienza. Sempre secondo il report McKinsey i principali 10 marchi mondiali della moda hanno riserve di liquidità per oltre 80 miliardi di dollari, pari al 40% della liquidità di tutte le società quotate del settore.

Comprare non dovrebbe essere un problema per chi ha accumulato cash: occasioni di concorrenti più fragili oppure completamento della gamma, come ha fatto VF Corporation con l’acquisizione di Supreme, un brand con grande notorietà presso gli skaters e con il 60% delle vendite già digitali.

Quanto invece ai piccoli del settore, come le 70.000 imprese artigiane o anche le medie imprese, queste si destreggiano con un contesto di complessità produttiva, distributiva, organizzativa che ha accelerato improvvisamente il passo del cambiamento.

Facciamo l’esempio di un’impresa con risorse finanziarie limitate: averla finanziata nel 2020 ad occhi chiusi, basandosi più su una garanzia dello Stato che sui piani futuri, ha forse concesso più tempo per agire, ma non le ha sicuramente alleviato la complessità della sfida per il futuro.

Dall’altro lato della scrivania, quello di chi deve decidere quali imprese finanziarie e quali rischi accettare, sarà molto scomodo disintossicarsi dall’oppio delle garanzie statali e ancora più difficile leggere nei piani di queste imprese la loro reale capacità di sopravvivenza e di successo.