Il Deleveraging Interrotto: Come il Covid-19 rilancia il Mercato del Credito

Prima dello scoppio dell’emergenza sanitaria e del lockdown, il sistema del credito bancario alle imprese si trovava in un trend di costante contrazione (tecnicamente etichettato come “deleveraging”) deciso dall’intero sistema bancario per una serie di motivi legati alle regole di vigilanza. L’effetto dello scoppio improvviso della pandemia dal mese di marzo ha sovvertito completamente in 9 mesi il mercato del credito mondiale, e quello italiano non ha fatto eccezione.

Innanzitutto, il credito bancario alle PMI ha ripreso quota a seguito delle garanzie statali sui prestiti, mirate a far recuperare terreno all’economia reale.

Una situazione non necessariamente sana (e di seguito vedremo perché) i cui effetti collaterali si vedranno nella seconda metà del 2021: una serie di distorsioni del mercato con cui dovranno confrontarsi, da un lato, le PMI – che dovranno imparare a pesare molto bene le scelte e valutare i possibili scenari post-credito garantito, su un orizzonte almeno triennale – e dall’altro le banche, che dovranno riprendere le erogazioni tradizionali avendo a disposizione bilanci 2020 del tutto falsati, e si troveranno alle prese con lo spettro di una nuova ondata di NPL che pensavano di essersi lasciate alle spalle.

L’effetto della pandemia sui rapporti tra banche e imprese ha un solo vantaggio: riportare al centro le dinamiche industriali e i rapporti nelle filiere di fornitura. Ma procediamo con ordine.

Dal Deleveraging alla Credit-Rainfall (Pioggia di Credito)

A fine 2019, Banca d’Italia aveva misurato una riduzione del 31% delle erogazioni alle imprese, dal picco di 914 miliardi del novembre 2011 ai 631 miliardi di fine 2019. A fare le spese del processo di alleggerimento dei rischi corporate delle banche erano state in misura proporzionalmente più rilevante le microimprese (partite IVA e società di persone) e le piccole imprese. Ma con lo scoppio della pandemia e i conseguenti “pacchetti” di aiuto governativi il trend si è invertito.

Da marzo a settembre si è osservata la trasmissione di circa 100 miliardi di euro dalle banche all’economia reale. Guardando più a fondo e ripercorrendo tutta la strada, però, questo numero assume un valore del tutto diverso. Innanzitutto, a marzo, prima dei vari decreti di emergenza, le grandi imprese si sono mosse subito per generare liquidità di sicurezza molto rapidamente, attivando linee bancarie committed ma non utilizzate, per un valore di 15 miliardi.

Successivamente, l’approvazione dei vari Dpcm ha garantito la moratoria pressoché automatica sui mutui di imprese e privati (con il decreto CuraItalia), poi la garanzia statale (Fondo Garanzia PMI) sino al 100% sui micro-prestiti (fino a 25mila euro) e del 90% alle PMI, oltre ad altre garanzie SACE per imprese medio-grandi (decreto Liquidità) con operazioni a 6 anni di cui 2 di pre-ammortamento; e infine, solo in giugno, l’estensione di garanzie SACE alle compagnie di assicurazione del credito per favorire il factoring (ma solo nella forma pro-solvendo).

Una vera “pioggia” di credito. Si pensi che, come appare nella relazione del Fondo, già al 30 settembre erano quasi un milione le microimprese che avevano ottenuto accoglimento delle richieste per i micro-finanziamenti da 25.000, per un totale di 27 miliardi, rispetto ai 57 miliardi concessi alle imprese più grandi.

Dai Prestiti Tradizionali ai Finanziamenti Garantiti (Crediti “Ricondizionati”)

C’è un altro fenomeno da considerare – non registrato da Bankitalia o Abi, ma visibile nei numeri. Molte linee di credito, precedentemente concesse senza garanzie, sono confluite nei finanziamenti con la garanzia dello Stato.

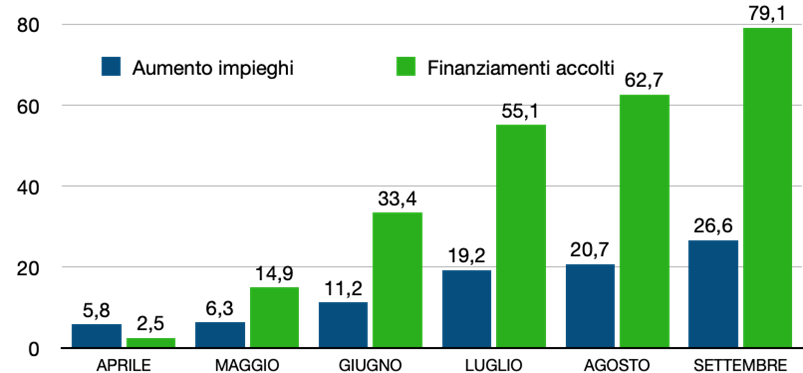

Questo fenomeno emerge quando si confronta la crescita degli impieghi nel periodo marzo-settembre, pari a 42 miliardi, con i finanziamenti erogati (circa 80 miliardi nello stesso periodo) in base alle dichiarazioni del FCG e di SACE. Anche escludendo i 15 miliardi rilevati a marzo – non ascrivibili alle operazioni garantite, non ancora disponibili – nel periodo tra aprile e agosto l’aumento degli impieghi è di soli 27 miliardi totali, contro i 79 accolti dalle banche con garanzie di Stato. Anche incrementando il flusso aprile-agosto (26,6 miliardi) con l’aumento del credito alle famiglie produttrici (partite IVA e microimprese) per 2,4 miliardi, si arriva a un incremento totale di 29 miliardi contro 79, pari quindi al 36%.

Questa è la quota di nuovi finanziamenti. È ipotizzabile che il 64% restante sia riconducibile a prestiti “ricondizionati” (cioè rimborsati ed erogati nuovamente, ma con la copertura della garanzia statale) e non all’effettivo deflusso per il rimborso di operazioni in scadenza – tenuto conto della moratoria – né alla cancellazione di NPL che si è arrestata nel periodo in oggetto.

Grafico 1 – Confronto tra importo cumulativo Impieghi a società non finanziarie e Finanziamenti accolti dal Fondo Centrale di Garanzia

Mutui e PMI: Effetti Moratoria e Prospettive per il 2021

Nello stesso periodo, per effetto del decreto CuraItalia e della modifica fatta in agosto, sono stati automaticamente sospesi i rimborsi di rate di mutui imprese su un valore residuo che Banca d’Italia ha quantificato per le imprese in 196 miliardi complessivi, di cui 156 miliardi per le sole PMI. La moratoria concessa alle sole PMI ha dunque coperto il 30% dei mutui imprese totali (508 miliardi), una quota che potrebbe rappresentare gran parte della loro esposizione a medio-lungo termine.

Avendo previsto una sospensione delle rate di pagamento di circa 15 mesi, il beneficio effettivo (in termini di mancate uscite di cassa) per il sistema PMI dovrebbe essere compreso tra 25 e 50 miliardi. Il pagamento delle rate dovrà ripartire alla fine della moratoria a giugno 2021, con un drenaggio previsto tra 10 e 20 miliardi per i 6 mesi del prossimo anno, difficilmente rimpiazzabili con altro nuovo credito. Insomma, da aprile 2021 le imprese dovranno accantonare cassa per pagare rate dei mutui oltre che F24 allo Stato.

Dal Breve al Lungo Termine: Paradosso del Credito Garantito dallo Stato

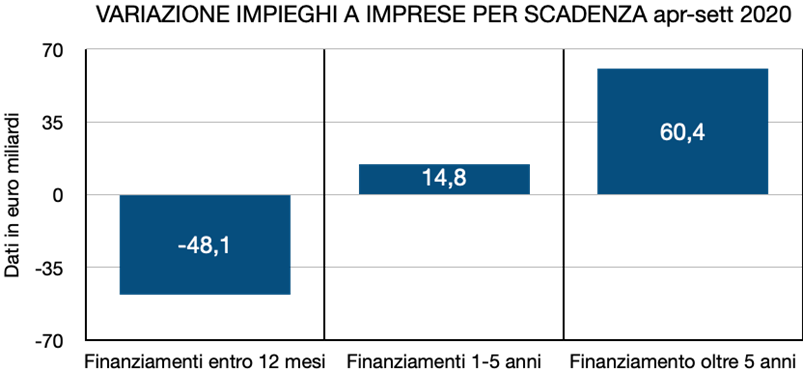

Il credito garantito dallo Stato riguarda, come abbiamo visto, prestiti a 6 anni (poi portati fino a 10 anni): l’effetto di questa scelta è stato che oltre 48 miliardi di finanziamenti a breve sono stati rimpiazzati da 60 miliardi di mutui a 6 o più anni di scadenza.

Ma questo credito a lunga scadenza è stato usato sostanzialmente per coprire esigenze di breve, di circolante per fare pagamenti in carenza di incassi. Una circostanza rilevata ad esempio nelle statistiche della Banca d’Italia (cfr. ‘L’economia delle regioni italiane – La domanda e l’offerta di credito a livello territoriale’) in cui la motivazione della domanda di credito nel primo semestre 2020 è fortemente legata al capitale circolante e come prevedibile alla ristrutturazione del debito esistente, non certo a investimenti.

Grafico 2. Variazione scadenza finanziamenti aprile-settembre- fonte: Banca d’Italia, Banche e Moneta

Previsioni per il 2021 e Stato di Salute delle PMI

Al di là dei proclami apocalittici, lo stato di salute delle imprese italiane a inizio 2021 – se si escludono i settori più colpiti (turismo, ristorazione, alberghi) – non è così preoccupante. Molte, a fronte di cali di fatturato anche a doppia cifra – presentano Ebitda in linea con gli esercizi precedenti, perché hanno operato risparmi di costi sul lavoro e, in alcuni settori, risparmi sugli acquisti di materie prime. Non appare del tutto convincenteneppure l’aumento delle imprese a rischio di procedure fallimentari che è stato previsto dalle agenzie di rating e dalle assicurazioni del credito.

Ci sembra, piuttosto, che l’effetto Covid renda le imprese solide ancora più solide e indebolisca le più fragili – sia nella redditività che nella struttura finanziaria. Ma la prova del nove è rimandata: “La nuova finanza è stata erogata con preammortamenti sino a 24 mesi – spiega Ivan Fogliata, executive partner della società di consulenza e formazione InFinance. – Un’impresa che ha contratto nuovo debito a giugno 2020 pagherà solo interessi per tutto il 2020 e 2021, mentre da giugno 2022 pagherà anche il capitale, ma sarà il 2023 l’anno con tutto l’impegno finanziario per nuove rate a pieno regime. Con ogni probabilità a esso si assommeranno i residui dei debiti oggi in moratoria.”

Normalizzazione del Credito e nuove sfide per le Banche

Sul fronte del credito si assisterà a un ritorno alla normalità dell’erogazione da parte delle banche, con criteri più oculati quando cesseranno le garanzie statali. Ma la vera sfida sarà scorgere il valore dietro a un bilancio falsato da “ammortamenti ridotti, costi del lavoro ridotti, componenti di reddito positive dovute a ristori e cancellazione di imposte non ricorsivi, rate di leasing e debiti sospesi” (prosegue Fogliata), oltre a credito commerciale e valori di magazzino da indagare.

I modelli di valutazione semi-automatici usati dalle banche per misurare il rischio di credito (già messi sotto accusa in passato) saranno ancora meno efficaci alla prova di questi bilanci. La selezione del credito sarà condizionata dal timore di nuovi NPL, ma in ogni caso dovrà essere molto smart, basata su analisi puntuali delle dinamiche industriali e settoriali.

In questo contesto, le challenger banks e le Fintech che intendono rivolgersi alla piccola impresa senza filiali, sfruttando algoritmi di valutazione per offrire servizi di instant lending, possono avere un vantaggio competitivo. “La chiave del successo di Fintech e challenger banks si basa a mio avviso sul servizio. Poter richiedere denaro ed averlo a disposizione in pochissimi giorni può consentire di chiudere interessanti deal resisi disponibili all’ultimo minuto – commenta Fogliata. – Non dimentichiamo poi le possibilità di scoring della clientela che l’utilizzo di dati derivanti dall’applicazione della direttiva PSD2 renderà disponibili.”

Insomma, da un lato le PMI, soprattutto le più piccole, dovranno imparare a pesare molto bene le scelte e valutare i possibili scenari e prepararsi ad affrontarli. Un impegno non meno complesso attende d’altro canto le banche alle prese con problemi di redditività e lo spettro di una nuova ondata di NPL che pensavano di essersi lasciate alle spalle. Alla finanza resta il compito di accompagnare i processi di cambiamento e di riposizionamento con tutti gli strumenti, i mercati e gli attori, vecchi e nuovi, in un contesto dove velocità di risposta, digitalizzazione dei processi e trasparenza sono i nuovi requisiti fondamentali, senza i quali qualsiasi operatore è destinato ad essere emarginato.