Lo studio Sme Pulse 2019 di Oxford Economics e American Express rivela che nel 77% dei casi le PMI intendono finanziare i piani di crescita, produttività e innovazione con una migliore gestione del capitale circolante. Un trend che favorisce la cessione dei crediti e le piattaforme di invoice financing.

A cura di Fabio Bolognini, Chief Risk Officer di Workinvoice

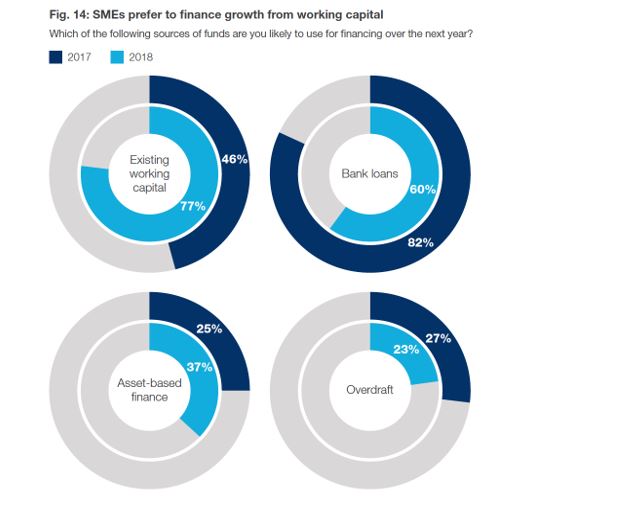

Per finanziare i progetti di crescita le PMI globali useranno sempre di più factoring e invoice trading (a scapito delle banche). Intende farlo il 77% degli imprenditori, contro il 46% dell’anno precedente, mentre il finanziamento bancario è crollato nelle preferenze degli stessi dall’82% al 60%. Lo rivela lo Sme Pulse 2019, una ricerca di Oxford Economics e American Express realizzata per cogliere cambiamenti e preoccupazioni delle aziende medie e piccole che costituiscono l’ossatura delle economie produttive di tutto il mondo. Lo studio si basa su interviste realizzate a 3mila PMI in 12 Paesi di 4 Continenti.

Secondo i dati raccolti, da un lato le PMI tenderanno a migliorare la gestione interna di incassi, pagamenti e rotazione del magazzino per recuperare flussi di cassa; dall’altro sempre più ricorreranno alla monetizzazione rapida dei propri crediti commerciali rivolgendosi a società di factoring o piattaforme di invoice trading.

Focus su rapidità dei cambiamenti e taglio dei costi per contrastare la pressione sui margini

Un trend innescato da una serie di fattori che lo Sme Pulse intercetta e descrive. Lo studio fotografa la situazione alla fine del 2018, periodo in cui si riflettono ancora in maniera forte i timori per il rallentamento del commercio internazionale, ma anche la fiducia in un miglioramento futuro, il tutto attraversato dall’impatto della nuova economia digitale.

La risposta strategica delle PMI intervistate al trend negativo dei margini, previsto anche nei prossimi tre anni, è un misto di maggiore attenzione alla rapidità di cambiamento nella domanda dei clienti e di ricerca di maggiore produttività grazie a un utilizzo intensivo della tecnologia per riconfigurare processi e prodotti. Al centro dell’attenzione di imprenditori e manager risalta l’urgenza di accelerare il perimetro dell’innovazione anche attraendo o trattenendo i migliori talenti e skills. La pressione sui margini determinata da un crescente tasso di competitività induce i piccoli e medi imprenditori a varare programmi di riduzione e ottimizzazione dei costi, conservando o incrementando i livelli qualitativi. Emerge anche il desiderio di accelerare il processo innovativo adottando profondi cambiamenti nella cultura aziendale.

La novità del 2018: finanziarie la crescita con il circolante

Sin qui nulla di rivoluzionario, ma piuttosto una conferma dei trend più recenti. La maggiore sorpresa contenuta nello studio emerge, come accennato in apertura, nelle soluzioni prospettate dal campione per finanziare i progetti di crescita e di ottimizzazione. Una marcata differenza tra le risposte dell’anno precedente e quelle raccolte a fine 2018 che segnala lo spostamento di preferenza dal sistema bancario al capitale circolante come fonte primaria di finanziamento. Mentre il primo scende dall’82% delle risposte al 60%, il secondo mostra una crescita straordinaria dal 46% al 77% (vedi fig.14 dello studio).

Questa scelta si traduce concretamente in due opzioni. La prima deriva dal recupero di flussi di cassa grazie a una migliore gestione interna di incassi, pagamenti e rotazione del magazzino. La seconda altro non è che la rapida monetizzazione dei crediti commerciali ricorrendo alla cessione a società di factoring o piattaforme di invoice trading. Lo spostamento di orientamenti è notevole, la contrazione del perimetro di dipendenza dalle banche altrettanto.

L’invoice trading funziona meglio delle banche per le piccole imprese: un trend forte anche in Italia

Il risultato della ricerca conferma diversi fenomeni in evidenza di recente anche in Italia: il calo del credito tradizionale bancario, sceso del 13% in un anno (del 2,5% al netto delle cessioni di sofferenze) rispetto all’aumento dell’8,5% dei volumi del factoring e di oltre il 100% per le piattaforme di invoice trading. L’orientamento adottato dal sistema banche che ha privilegiato negli ultimi anni l’offerta di credito a medio-termine a scapito del finanziamento del circolante e il calo degli investimenti portano in primo piano i crediti commerciali come fonte più immediata e flessibile di finanziamento. Un trend in piena convergenza con il modello adottato dalle piattaforme di invoice trading che stanno trovando ampio gradimento proprio tra le piccole e medie imprese.