A cura di Matteo Tarroni, CEO di Workinvoice

A livello macro, gli ultimi anni hanno visto notevoli sconvolgimenti. La pandemia COVID-19, l’inflazione nelle economie sviluppate, la scarsità di energia, un conflitto armato proprio al confine con l’Europa, tre primi ministri del Regno Unito nel giro di 51 giorni. E più di recente si è temuto un collasso bancario, mentre i titoli dei giornali sono stati inondati da riunioni di emergenza, banche centrali che offrono salvataggi creditizi e azioni bancarie in caduta libera. Questi sono solo gli eventi ovvi che vengono subito in mente vicino a noi. Tuttavia, l’impatto completo richiederà tempo per concretizzarsi e ci sono molti altri fattori, specifici per determinate aree geografiche o settori, che hanno effetti a catena e aggravano l’elenco.

A livello microeconomico, ogni consumatore e azienda sta vivendo il proprio contesto specifico causato da questi eventi. I consumatori probabilmente si preoccupano di più dell’aumento dei tassi d’interesse e delle bollette dell’energia che dei Primi Ministri. Alcune aziende sono più esposte agli aumenti dei prezzi dell’energia, mentre altre probabilmente beneficiano della maggiore attenzione alle energie rinnovabili e ai programmi di risparmio energetico.

L’incertezza è la parola dell’anno

Il concetto di incertezza è comune a tutti i gruppi. Il periodo che inizia all’incirca nel 2010/11 (una volta terminata la crisi finanziaria) e si conclude nel primo trimestre del 2020 (quando la pandemia COVID ha iniziato a determinare il cambiamento nel Regno Unito) sarà probabilmente considerato da storici ed economisti come un periodo meravigliosamente stabile rispetto a ciò che è seguito. Il mercato azionario cresceva, l’inflazione era modesta, la disoccupazione era in calo e i tassi di interesse erano bassi e stabili.

Gli ultimi tre anni, e oltre, saranno etichettati come tutt’altro che stabili. L’incertezza è una sfida sia per i consumatori che per le imprese. Per un’azienda, in particolare per quelle di piccole e medie dimensioni, l’incertezza può essere dovuta a vari fattori: dipendere da un unico partner bancario; non conoscere le tempistiche di pagamento dei clienti (una velata presa di posizione per il prodotto invoice trading di Workinvoice); l’incertezza sui rinnovi dei contratti in essere; la difficoltà di trovare personale qualificato.

Le insolvenze sono in aumento, con focus sul settore agroalimentare

Nel 2023 l’economia italiana risulterà pressoché stagnante mentre le misure governative di supporto dovrebbero essere gradualmente ridotte, soprattutto dal secondo semestre in concomitanza con l’allentamento atteso delle pressioni sui prezzi dell’energia. In uno scenario di indebolimento macroeconomico, l’aumento dei tassi di interesse inizierà a produrre effetti restrittivi e al contempo la crescita dei prestiti bancari dovrebbe rallentare (se non addirittura contrarsi), con potenziali ripercussioni sulla capacità di rimborso delle imprese.

Alla luce di queste informazioni e in linea con gli scenari di Banca d’Italia che indicano un graduale aumento del tasso di deterioramento del credito nel 2023, si prevede un profilo di crescita del numero delle insolvenze nel corso del prossimo anno, con un incremento atteso in media attorno al 30%*previsioni SACE.

In generale, l’esame degli andamenti delle aziende nel 2021 e 2022 mette in evidenza come il contesto macroeconomico di instabilità abbia influenzato le performance del settore agricolo e parallelamente anche di quello alimentare, sebbene in modo differente. Se da un lato nell’agroalimentare è stato registrato un deciso aumento dei fatturati, con una crescita generale del valore generato, dall’altro si è verificato un significativo incremento della rischiosità, con i default che a livello nazionale sono aumentati di almeno 1 punto percentuale.

“La crescita record dei fatturati è riconducibile prevalentemente alla spinta dell’inflazione, che ha portato le imprese dell’agroalimentare a rialzare i prezzi dei propri prodotti a listino. Nel 2023, crediamo che i fatturati continueranno a progredire per effetto dell’inflazione, ma allo stesso tempo i margini operativi resteranno sotto pressione”, spiega Luca D’Amico, Amministratore Delegato di CRIF Ratings * comunicato stampa CRIF

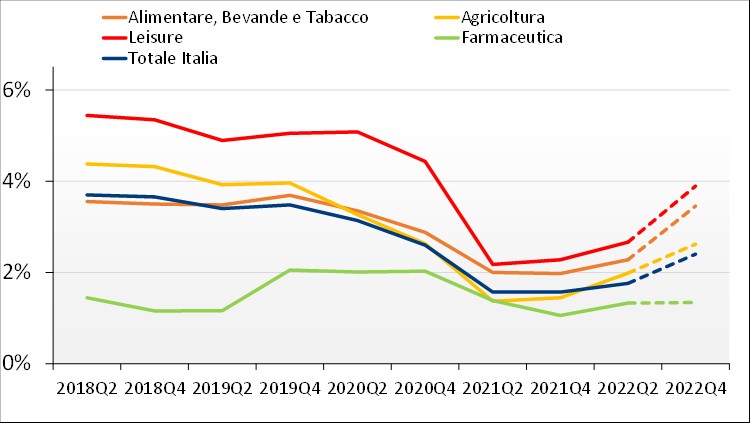

Nel complesso, allargando lo sguardo e guardando anche ad altri settori, entrambi comparti agricolo e alimentare, si collocano all’interno del ‘corridoio’ rappresentato dal cosiddetto “Leisure” (che comprende ristorazione, viaggi e turismo, lotterie, attività ricreative, sportive e di intrattenimento), che segna i risultati più critici in assoluto, e dal comparto farmaceutico che segna invece i risultati migliori. In ogni caso, l’agroalimentare è comunque sopra la media italiana.

Workinvoice opera da anni nel settore agroalimentare e anche in questo settore le aziende mostrano un significativo incremento del tasso di default, che a fine 2022 si attesta attorno al 4%. Regge meglio il comparto agricolo, sebbene con tassi superiori al 2%.

I precedenti di Workinvoice nel sostenere le imprese in tempi difficili

Workinvoice vanta un’ottima esperienza nella concessione di prestiti alle imprese attraverso il prodotto Invoice Finance. Negli ultimi dieci anni, infatti, abbiamo facilitato l’incasso anticipato di centinaia di milioni di euro di crediti commerciali, fornendo liquidità a centinaia di aziende. Anche nei periodi di maggiore difficoltà per le aziende, ne abbiamo protetto il fatturato in maniera eccellente, grazie alla sicurezza insita nel nostro prodotto (le fatture sottostanti) e alle azioni di recupero di credito tempestive (tassi di recupero superiori al 90% dei crediti in ritardo).

In vista di tempi più incerti, abbiamo già intrapreso una serie di azioni per garantire ai nostri investitori una gestione prudente delle esposizioni. Abbiamo pertanto effettuato un audit completo del nostro portafoglio, per identificare le tendenze di rischio più recenti, e abbiamo migliorato il monitoraggio dei saldi di cassa delle PMI attraverso l’Open Banking. Siamo disciplinati nella gestione dei limiti consigliati per gli affidamenti, negli aggiustamenti dei prezzi di cessione e nella considerazione dell’esposizione a industrie e settori che potrebbero essere più suscettibili a un rallentamento dell’economia.

Tuttavia, tempi più incerti possono anche offrire opportunità di crescita ad alcune imprese e ci sarà sempre bisogno di liquidità agile e flessibile. I grandi finanziatori, soprattutto le banche, spesso si tirano indietro in modo sproporzionato quando i tempi si fanno difficili, lasciando in difficoltà le PMI che hanno bisogno di capitale circolante. Essendo più agili dei nostri concorrenti, siamo ben posizionati per continuare a sostenere le imprese solide, offrendo loro interessanti rendimenti, e al contempo non mettere a rischio i nostri investitori.

Le recenti notizie sui fallimenti bancari negli Stati Uniti e in Europa stanno accelerando questo processo di irrigidimento del credito concesso dalle istituzioni tradizionali alle imprese.

Utilizzare le piattaforme di invoice trading come forma complementare per finanziare il capitale circolante diventerà una pratica sempre più diffusa per le aziende, anche in Italia.