Il finanziamento dei crediti commerciali è un canale di finanza molto importante per le imprese italiane, soprattutto le PMI sono colpite dal credit crunch e sperimentano tempi di pagamento che non hanno paragoni in Europa:

- finanziamenti alle aziende a breve termine: meno 30% dal 2010;

- tempi di pagamento medi Italia per transazioni B2B: 90 giorni, contro i 50 della media europea e i 20 della Germania).

Qualunque limitazione al finanziamento e alla trasferibilità di questi crediti e qualunque aggravio di costo conseguente andrebbe valutato con grande attenzione.

- Chi finanzia questi asset richiede che i relativi diritti gli vengano trasferiti per consentirgli di rivalersi sul debitore in caso di mancato pagamento.

- Alcune aziende o la maggioranza delle aziende di interi settori industriali impongono nei propri contratti di fornitura il divieto di cessione dei crediti commerciali ai propri fornitori.

Esempio di Clausola di Divieto al Credito Commerciale

Di seguito l’articolo 4 come esempio di clausola di divieto ai Crediti Commerciali:

ARTICOLO 4 – DIVIETO DI CESSIONE DELL’ORDINE DI ACQUISTO E DEL CREDITO:

“È esclusa la cedibilità del credito derivante al Fornitore dall’ordine di acquisto salvo che la cessione non sia stata preventivamente concordata e autorizzata per iscritto da XYZ (azienda cliente).”

L’incedibilità del credito imposta da tali contratti rende difficoltoso l’accesso ai finanziamenti dei crediti commerciali ed impossibile l’utilizzo di forme innovative di finanza che prevedono appunto la creazione di mercati in cui i crediti possono essere liberamente trasferiti.

A livello di sistema questo determina un “collo di bottiglia” nell’efficiente allocazione delle risorse e, in ultima istanza, un incremento del costo di finanziamento per le aziende, in particolare per le PMI che hanno minore potere contrattuale nei confronti dei propri clienti.

Definizioni nelle Clausole di Divieto dei Crediti Commerciali

| Debitore o Cliente | Azienda acquirente di beni o servizi soggetti a pagamento dilazionato |

| Cedente o Fornitore | Azienda fornitrice che cede il relativo credito commerciale a terzi per anticipare il flusso di cassa rispetto alla dilazione e proteggersi dal rischio di mancato pagamento (rischio di credito del cliente/debitore) |

| Cessionario o Finanziatore | Soggetto terzo che acquista i crediti commerciali per fini di investimento della liquidità a breve termine |

Normativa Italiana

La cessione del credito commerciale è espressamente prevista nell’ordinamento italiano (art. 1260 cc):

“è sempre consentita, eccetto quando espressamente e preventivamente vietata dal debitore ed è soggetta a notifica nei confronti del debitore”

Le Clausole di Divieto alla Cessione del Credito

Clausole che limitano la circolazione dei crediti possono essere rilevanti nei contratti di finanziamento bilaterali dove il rapporto tra debitore e creditore nasce in funzione proprio dell’attività di finanziamento.

Non dovrebbero essere rilevanti nel caso di crediti (e debiti) che nascono in relazione ad una transazione commerciale. Questo perché:

- il rapporto di fornitura e le sue regole sono adeguatamente normate da contratti;

- il credito nasce dopo che il bene è già stato fornito o il servizio erogato

Perché vengono adottate le Clausole

Un utilizzo marginale di tali clausole può essere giustificato in caso di contratti di sub-appalto, ma allo stato delle cose tali clausole vengono introdotte da aziende dotate di maggiore potere contrattuale per le seguenti ragioni:

- possibilità di usare i propri fornitori e le dilazioni di pagamento come uno strumento di finanziamento del circolante: questa è peraltro una consuetudine estremamente pericolosa, in quanto configura una vera e propria concessione di credito che sfugge a norme, clausole, interessi, penali, etc.

- sollevarsi dall’aggravio amministrativo che comporterebbe una cessione del credito notificata: che quindi fa scattare l’obbligo di pagare il cessionario per essere liberati dal debito.

In questi casi possono essere d’aiuto le piattaforme tecnologiche che rendono molto più semplice tale attività. Ad esempio le aziende i cui debiti commerciali sono stati ceduti su Workinvoice possono pagare su un unico conto presso un Istituto di Pagamento qualunque sia l’investitore che ha acquistato la relativa fattura.

D’altro canto, invece il divieto di cessione pone forti limitazioni alla cessione dei crediti:

- si instaurano pratiche rischiose per i finanziatori: quali ad esempio la cessione “senza notifica”, che pregiudica il diritto del cessionario di rivalersi nei confronti del debitore in caso di mancato pagamento.

- non è possibile utilizzare piattaforme di marketplace lending: che lavorano con contratti di cessione del credito standardizzati e pienamente aderenti alla normativa e che quindi rendono obbligatoria la notifica.

Normative contro il Divieto alla Cessione dei Crediti

- USA: UCC s 9-406(d)

- Eventuali clausole di “Divieto di Cessione” per quanto riguarda i crediti commerciali sono inefficaci nei confronti dei debitori

- Canada, NZ: Personal Property Security Acts

- Unidroit Convention on International Factoring (1988), art 6

- UN Convention on the Assignment of Receivables in International Trade (2001), art 9

- Law Commission (Company Security Interests, 2005)

- UK: Small Business, Enterprise and Employment (SBEE) Act

Costi e Benefici nel non applicare le Clausole di Divieto

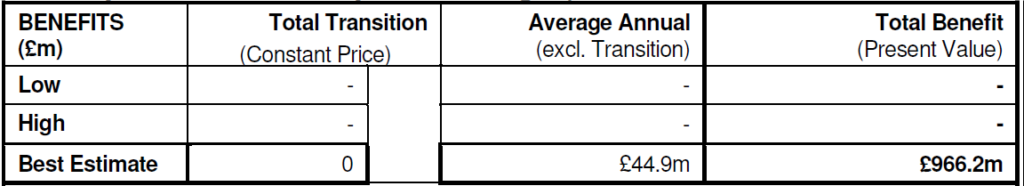

In particolare, riportiamo i risultati dell’analisi svolta dal regolatore UK in merito a costi e benefici che hanno portato nel 2015 all’introduzione delle misure che hanno reso non più applicabili clausole che vietano la cessione dei crediti commerciali.

In sintesi, costi pari a zero (anche per il contribuente), mentre i benefici per le aziende comportano:

- risparmio in termini di interessi e commissioni ai finanziatori: di circa un miliardo di sterline, solo per quanto attiene gli strumenti di factoring e invoice financing.

- ampliamento delle alternative di finanziamento: con relativa riduzione dei costi anche sugli altri strumenti di credito.

Measure to nullify ban on assignment clauses in a debtor’s terms of sale.

Impact Assessment

Department for Business, Energy and Industrial Strategy (UK Government)

Date: 24/02/2015

Description and scale of key monetised benefits by ‘main affected groups’

Benefits will arise because once legislation nullifies ban on assignment clauses, invoice financers will be able to supply invoice finance to their clients at a reduced cost. Using new evidence available, we have monetised these benefits by analysing the variation in invoice finance interest rates and fees, focusing on the difference in charges paid by clients with and without bans on assignment. We have also estimated the benefits of increased use of invoice finance.

Other key non-monetised benefits by ‘main affected groups’

Our surveys of Asset Based Finance Association (ABFA) members and businesses have highlighted a number of other benefits that are difficult to monetise. Currently, invoice financers restrict funding when there is a BoA; some financers refuse outright to provide finance when a supplier has a BoA; others impose extra collateral requirements or use other risk mitigation. With nullification we expect restrictions to be lifted. We also expect demand to rise from suppliers that do not currently apply for invoice finance.

Perché alcune Aziende vogliono Imporre le Clausole

Di seguito le principali ragioni per cui le aziende che le impongono ritengono che tali clausole siano necessarie:

- Possibilità di contestare il debito:

- Merce/servizio difettoso

- Errori di compilazione delle fatture

- Fatture false per merci/servizi mai forniti

- Volontà di trattare con il fornitore piuttosto che con un finanziatore non conosciuto:

- Il fornitore ha tutto l’interesse a preservare la relazione commerciale con il proprio cliente

- Possibilità di compensazione debiti/crediti

- Possibilità di gestire contestazioni, ad esempio per altre merci che si dimostrano difettose dopo essere state pagate (una volta notificata la cessione, nessuna compensazione è possibile)

In realtà, la maggior parte dei contratti di cessione del credito prevedono che il credito se contestato non risulti cedibile. Ad esempio, nel caso dei contratti elaborati da Workinvoice (con l’advice dello Studio Chiomenti di Milano) gli investitori hanno una “put option” nei confronti dei cedenti in caso di contestazione commerciale e fatture che non siano certe ed esigibili non vengono ovviamente ammesse alla negoziazione.

La trattativa tra fornitore e cliente può essere comunque effettuata, ma è mantenuta nei limiti della ragionevolezza, con i contratti di Workinvoice il cedente riceve subito il 90% dell’importo della fattura e il rimanente 10% (dedotto il profitto per l’investitore) quando la fattura viene saldata dal cliente. Il margine del 10% puo’ essere quindi utilizzato per compensazioni o set-off.

Vantaggi del Credito Finanziario per i Finanziatori

Il principale meccanismo a disposizione delle PMI per alleggerire la tensione finanziaria consiste nell’anticipazione o nella cessione di crediti commerciali. Giusto per citare una statistica eclatante il mercato del factoring italiano è il quarto in Europa e genera ogni anno un turnover doppio di quello generato negli USA.

Ciononostante, il sistema tradizionale finanzia solo circa il 25% del monte crediti commerciali italiano e alcune delle soluzioni più flessibili ed efficienti sono negativamente influenzate dall’esistenza delle clausole di divieto alla cessione che limitano i diritti dei cessionari.

Le banche e le società di factoring mettono in atto quindi pratiche che hanno profili di rischio non completamente controllabili dai finanziatori/investitori al fine di procedere comunque allo sconto o anticipo delle fatture anche in presenza di clausole che vietano la cessione:

- “Non-notification”

- Il cliente/debitore non viene informato della cessione

- I crediti vengono anticipati su un “trust” account

- Problema: insolvenza del debitore “non notificato”

- Il finanziatore non può agire sul debitore

- In caso di fallimento del cedente invece, il liquidatore potrebbe non avere interesse a recuperare i crediti che sarebbero pagati ad un finanziatore terzo e non ai creditori “diretti”.

- Possibili soluzioni:

- Creazione di pegni/garanzie sui crediti (in alcuni casi però le clausole impediscono anche questo)

- Se il finanziatore è rilevante tentativi di nominare liquidatori “amichevoli”

Queste pratiche rendono estremamente complesso un processo che sarebbe ragionevolmente semplice (la cessione di un credito che è pienamente nella disponibilità del cedente) comportando rischi ed, in ultima istanza, un aggravio di costi.

Per quanto riguarda poi l’accesso ad un marketplace che renda liquidi e monetizzabili i crediti commerciali, questo è totalmente da escludere senza la possibilità di notificare il debitore.

Proposta di Credito Commerciale

Il rendere inefficaci le clausole che vietano la cessione del credito avrebbero quindi indubbi effetti benefici non solo sulla trasferibilità degli stessi, ma aumenterebbero anche la trasparenza di pratiche che si configurano a tutti gli effetti come finanziamenti “ombra” non regolati da termini e condizioni, ma soltanto da consuetudini che spesso portano a situazioni di incaglio di complessa risoluzione e quindi a costi elevati.

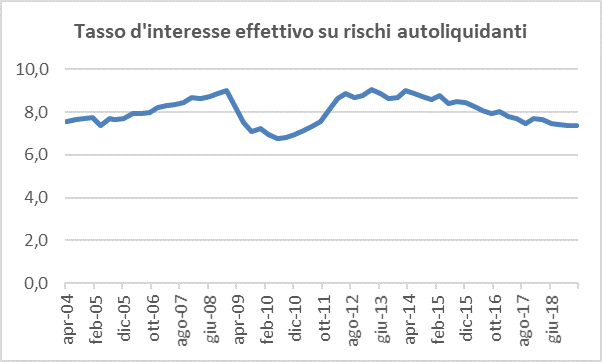

A titolo di esempio si riporta l’andamento del costo effettivo (a cui bisogna aggiungere oneri e commissioni) per le operazioni di sconto fatture in banca per le PMI. Colpiscono non soltanto i tassi elevati, ma la loro totale rigidità nel tempo, totalmente indifferenti ad andamento dei tassi di interesse o dei credit spread (Fonte Bankitalia).

Un’ultima notazione: introdurre la libera trasferibilità dei crediti commerciali non pregiudicherebbe i limiti alla trasferibilità di altre forme di debito/credito quali prestiti o altre forme di finanziamento che vengono introdotte per maggiore tutela delle parti e che sono negoziate in maniera trasparente.